上周(12月27日至12月31日)及本周(1月3日至7日)IPO动态如下:

①本周沪深两市新增申购公司共8家,其中科创板2家;创业板4家;深交所主板1家;北交所1家;

②上周上会公司共有4家,均过会;

③上周有9只新股上市,近半破发。

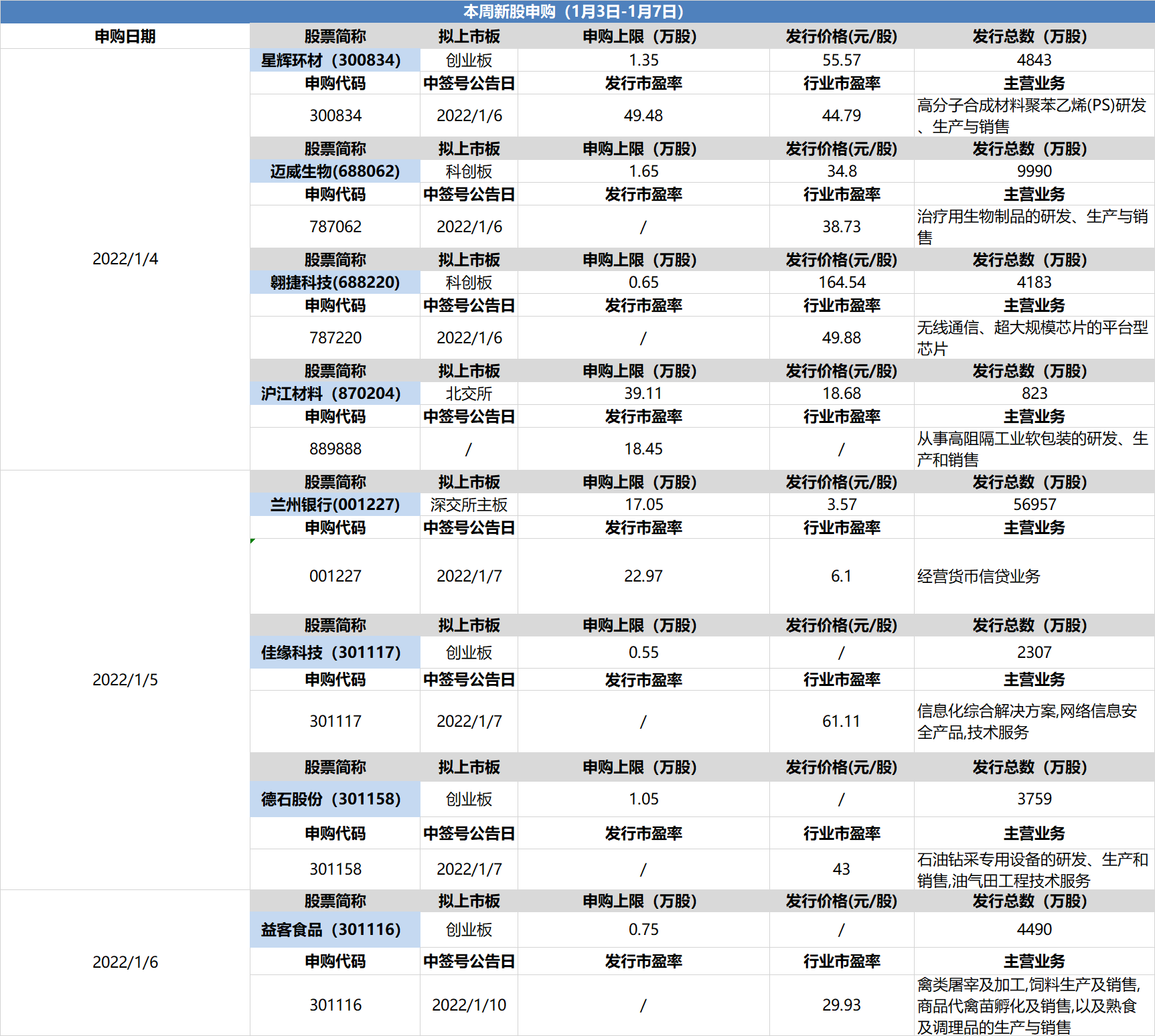

【本周新股申购】

本周新增申购公司共8家,其中科创板2家;创业板4家;深交所主板1家;北交所1家。

其中,因市盈率高于同业平均水平而递延申购的兰州银行将于1月5日启动申购。从招股说明书显示的经营情况来看,2018年至2021年1-6月,兰州银行营收营业收入分别为6,799,926千元、7,617,739千元、7,303,663千元、3,920,695千元。 归母净利润分别为2,247,578千元、1,464,217千元、1,492,850千元、750,641千元。平均净资产收益率分别为11.34%、7.07%、6.86%、2.80%。

中泰证券研报指出,兰州银行近年来盈利能力缓慢下行,主要是息差下行拖累。与同业相比,兰州银行在净利息收入方面偏弱、拨备计提力度较大,净其他非息收入较同业有显著优势,成本端费用支出与同业平均水平基本持平。

在银行业估值水平整体下降的背景下,业内对兰州银行上市后的股价表现颇为关注,毕竟此前频频出现银行上市后破发的情况。而兰州银行发行价所对应的市净率为0.82倍,是A股上市银行中首家“破净”发行的银行。多位业内人士表示,参考目前银行业整体估值水平,0.6倍至0.7倍左右,兰州银行新股上市后出现破发或是大概率事件。

创新型生物制药企业迈威生物将于1月4日启动申购。公司目前有15 项在研品种,涵盖自身免疫、肿瘤等疾病领域,无产品上市销售,处于未盈利并持续亏损的状态:2018年至2021年1-6月,公司累计未弥补亏损分别为 40,064.68 万元、132,854.08 万元、97,309.55 万元和 131,248.56 万元。公司未来几年将存在持续大规模的研发投入,预计今年仍处于亏损状态,实现归母净利润-72,446.32 万元至-65,546.67万元,亏损幅度与上年同期相近。公司目前有3个品种处于上市申请中,2022-2023年有望持续贡献现金流。

发行价高达164.54元的芯片股翱捷科技同样存在持续亏损的风险,资金大量投入研发,核心产品为蜂窝基带芯片,当前“基带三剑客”—联发科、海思和展锐,占据市场主要份额,翱捷科技面临突围考验。报告期内,归母净利润分别为-53,744.22 万元、-58,354.86 万元、-232,652.98 万元及-37,154.21 万元,毛利率长期低于行业龙头高通、联发科等企业。2021 年,预计公司营收同比增长 85.22%至 104.72%,主要是因为第二代和第三代基带通信芯片、移动智能终端芯片为代表的蜂窝产品,及以 WiFi 为代表的非蜂窝产品保持快速增长态势。归属于母公司股东的净亏 54,904万元至 60,683万元,较上年减少171,970 万元至177,749 万元。

将于北交所上市的沪江材料是国家级“专精特新”小巨人,主要从事高阻隔工业软包装的研发、生产和销售。招股说明书显示,2018年至2021年1-6月,公司营收分别为207,475,084.09元、207,886,356.78元、231,323,263.83元、166,128,441.59元,归母净利润分别为26,327,661.82元、28,760,942.97元、32,666,574.38元、24,633,350.07元。安信证券研报指出,从估值角度看,可比公司平均估值为24XPE,2.8XPB,其中估值最高为王子新材(002735),PE-TTM 为42 倍。综合来看,沪江材料发行底价对应PE-TTM为7倍,且其ROE 和ROIC 均处于可比公司中较高水平。

【上周IPO上会公司】

上周共有4家公司上会,科创板1家,创业板2家,上交所主板1家。从审核结果来看,4家公司全部过会。

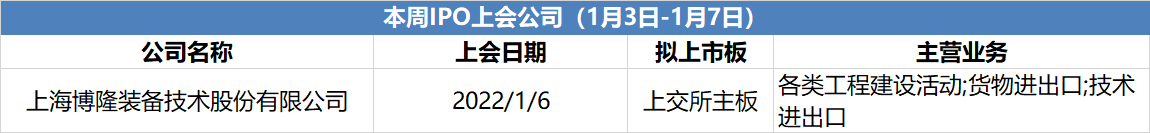

【本周IPO上会公司】

截至1月3日,信息披露显示,上海博隆装备技术股份有限公司将于1月6日上会。

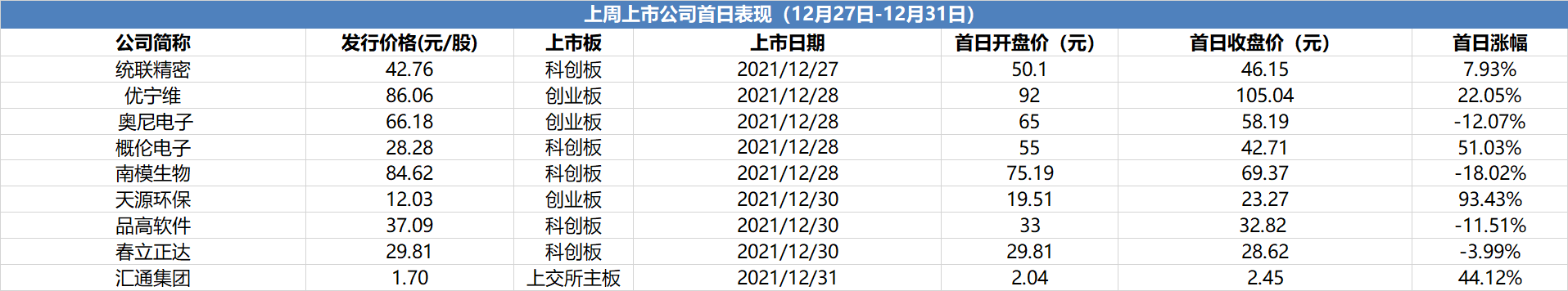

【上周上市公司首日表现】

上周有近半新股上市首日破发,包括奥尼电子、南模生物、品高股份、春立医疗。其中中一签亏损最多的是南模生物,将近6000元,其发行价近85元,首日跌幅达到18%。春立医疗中一签亏损最少,为680元。奥尼电子和品高股份跌幅均在12%左右,中一签分别亏损3520元和2205元。

而中一签盈利最多的是优宁维,达9315元,首日涨幅超20%。天源环保则涨幅最大,达到93.43%,中一签盈利4719元。

【本周将上市公司】

【注册结果】

上周有3家企业IPO注册结果出炉,均为注册生效,均属创业板企业,分别是实朴检测技术(上海)股份有限公司、山东三元生物科技股份有限公司、武汉华康世纪医疗股份有限公司。

【IPO观察】

全年IPO超500家,哪些券商投行“赚嗨”了?

截至12月26日,年内A股共有515只新股上市,募资总额5325.67亿元,较2020年全年的约430只新股、近4700亿元募资额进一步扩大。投行业务增量由此涌现。Wind数据显示,独立保荐方面,年内至今,19家券商保荐企业数量超10家。中信证券(600030)保荐59家排在首位,中信建投(39家)、海通证券(600837)(33家)、民生证券(29家)、华泰联合(26家)等进入前十。

巨无霸中国移动回A遭弃购超7亿 破发正在路上?

7.43亿元!巨无霸中国移动发布回A发行结果,遭到了网上投资者的高额弃购,还有包括机构在内的网下也有1270万元弃购。分析预测,中国移动发行价较高,且资金募集总额较大,打新盈利可能较小。

IPO保荐项目“一查就撤”,3券商、16名保代被问责

科创板IPO“一日游”,未勤勉尽责的保荐机构已被监管谈话,保荐对象涉嫌更严重大的财务造假,中介机构更是不能幸免。此次被“点名”的部分IPO项目此前已接警示函,如今,一纸罚单又落到了保荐机构和保代面前。

最新评论