各位老铁,大家好!我是钱研君,今天又在公众号“道达号”上发布最新的研究成果——道达研选。

新年第一周A股整体表现不佳,只有具备“低估值+高股息”特征的板块表现不错,比如说煤炭、电力、高速公路等。钱研君之前说过一个玩笑话:每当我找不到值得分享的研报时,市场都要进行调整。这个“魔咒”近期再次得到了验证,从去年12月8日到现在,道达研选重点关注行业一直没有更新过。

本周依旧没有重点关注行业,按照惯例继续做一个特别版的分享。另外,道达研选周记第1期已经更新了,请记得到微信公众号“道达号”的赢家学院进行查看。接下来,我们一起来看一下手术机器人(300024)行业的投资逻辑。

在正式开始之前,还是提醒一下,《道达研选·2024》已经正式上线,感兴趣的老铁,可以关注微信公众号“道达号”进行了解。

手术机器人行业增长空间广阔

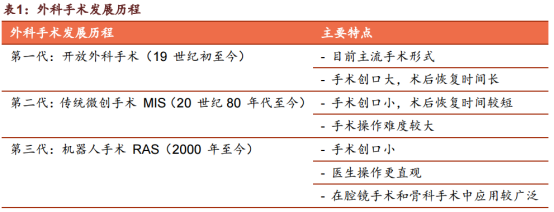

外科手术的发展历史可以分为三个阶段:开放外科手术、微创外科手术和机器人辅助外科手术。辅助医生开展各类外科手术的机器人统称为手术机器人,其研发和制造融合了包括医学、机械学、生物力学、计算机科学等在内的多种学科。

▲图片来源:截图自申港证券研报

手术机器人作为创新型智能医疗设备,能在人体腔道、血管和神经密集区域完成精细的手术操作,具有定位准确、手术创伤小、感染风险低和术后康复快等优点,可满足患者对优质医疗服务的需求,还能帮助更好地应对全球老龄化引起的医疗资源不足等问题。

根据弗若斯特沙利文数据,2017年至2021年,全球手术机器人市场规模由44.5亿美元增长至109.1亿美元,期间年复合增长率为25.2%;预计到2025年,全球手术机器人市场将达285.1亿美元,2021年至2025年的年复合增长率为27.1%;预计到2030年,全球手术机器人市场规模将达619.0亿美元,2025年至2030年的年复合增长率为16.8%。

中国手术机器人起步较晚,2017年至2021年,中国手术机器人市场由8.8亿元增长至近41.9亿元,期间年复合增长率为47.6%;预计到2025年,中国手术机器人市场将达到188.8亿元,2021年至2025年的年复合增长率为45.7%;预计到2030年,中国手术机器人市场将达687.2亿元,2025年至2030年的年复合增长率为29.5%。

按照临床应用领域,可将手术机器人分为6大类:腹腔镜手术机器人、骨科手术机器人、经皮穿刺手术机器人、泛血管手术机器人、经自然腔道手术机器人和其他(如神经外科)手术机器人。从产品和技术发展成熟度看,腹腔镜手术机器人和骨科机器人相对更为成熟,市场渗透率较高,而其他领域相对空白,仍有很大的发展空间。

手术机器人技术壁垒高,进入难度大,全球范围内以达芬奇一家独大,2021年达芬奇在整个手术机器人行业市占率为55%,其中,腔镜机器人市占率高达92%。复盘国外龙头公司的经营表现之后,国联证券认为,手术机器人公司的商业模式类似于“剃须刀”:耗材和服务贡献长期收入来源,因此其盈利增长具备稳定性和可持续性。

国产手术机器人进入突破期

接下来我们来看一下国产手术机器人行业的投资逻辑。

首先是政策支持。自2015年以来,相关部委制定了一系列政策推进机器人的研发和应用拓展。“十四五”以来,多部门更是频繁发文推动机器人技术创新和发展。具体看,政策支持主要表现在降低手术机器人的配置门槛,以及拓展临床应用场景,包括配置证政策和医保收费制度。

这里重点讲一下配置证政策。我国《大型医用设备配置与使用管理办法》最早于2005年开始实施,规定了我国大型医疗设备实行配置规划和配置许可制度。随着产品成熟度和临床普及率的提升,国家逐步简政放权、促进大型医用设备科学配置和合理使用,对技术成熟、性能稳定、应用规范的设备,积极推动由甲类改为乙类或由乙类调出目录。

以腔镜手术机器人为例,在2018年从甲类调为乙类设备之后,配置证规划数量持续增加,在2018-2020年以及“十四五”的规划中,分别新增225台和559台。不难看出,配置证管理趋于放松,将推动手术机器人装机量持续增长。

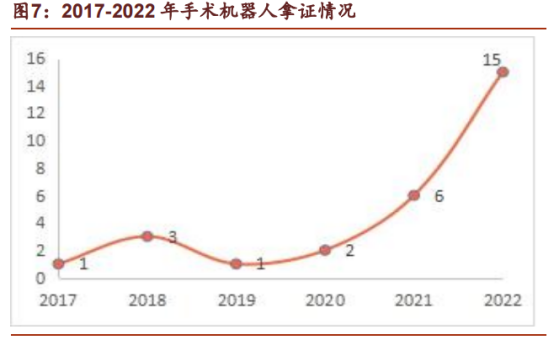

其次是国产替代加速。经过不断技术积累,近年来国内厂家产品陆续面世,进入密集获批上市阶段。据亿欧网公众号不完全统计,2022年全年共有15款产品获批,其中腔镜3款、骨科10款、神经外科2款。

▲图片来源:截图自申港证券研报

随着不断拓展临床适应症和市场推广,国产手术机器人有望打破进口垄断的局面,并迎来商业化快速发展阶段。

最后是资本市场融资火热推动行业不断技术创新。手术机器人作为医疗器械领域最热门的赛道之一,近年来投融资市场交易量持续上升,2022年共发生33起投融资事件,B轮及B轮前早期融资项目占比76%,主要集中在北京、上海和广东地区。

总结一下,2021年以来,国产手术机器人厂家产品密集获批,加上国家政策支持,以及投融资市场的助推,手术机器人有望迎来商业化发展的快速阶段。手术机器人商业化应用依赖大量临床试验的积累、医生操作习惯的认可,因此具有先发优势的企业有望保持领先地位。

免责声明:道达研选是从行业前瞻去挖掘价值信息,整合最热研报主要观点,文章提供的信息仅供参考,不涉及操作建议。据此入市,风险自担!

风险提示:1、机器人辅助手术纳入医保不及预期;2、商业化拓展不及预期;3、相关公司持续亏损;4、市场竞争加剧;5、政策变化。

最后再提醒一下,《道达研选·2024》已经正式上线,感兴趣的老铁,可以关注微信公众号“道达号”进行了解。

好了,今天就和各位老铁聊到这里,祝大家周末愉快!

本期道达研选的参考研报如下:

德邦证券-手术机器人行业深度:革命性医疗技术,中国市场即将扬帆起航

申港证券-医疗器械行业深度研究:差异化布局叠加全面商业化落地,关注国产手术机器人龙头低位布局机会

国联证券-医药生物行业深度研究:国产手术机器人进入商业化时代

(钱研君)

本文内容仅供参考,不作为投资依据,据此入市,风险自担。

封面图片来源:每日经济新闻 文多 摄

pictureIds

最新评论